[데일리임팩트 김병주 기자] KB금융그룹의 지난해 연간 당기순이익이 전년 대비 개선된 흐름을 보였다. 비이자익 중심의 실적 개선과 안정적 비용관리에 따른 이익창출력이 실적 개선에 영향을 미친 것으로 보인다.

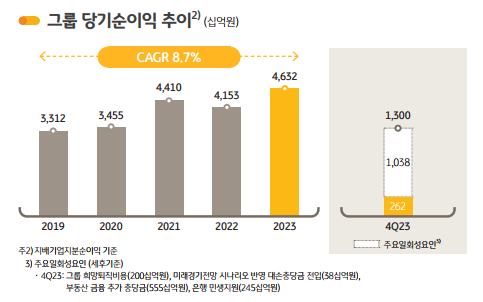

KB금융그룹은 7일 2023년 경영실적 발표를 통해 지난해 당기순이익이 4조6319억원을 기록했다고 밝혔다, 이는 전년(4조1530억원) 대비 11.5% 개선된 수치다.

KB금융그룹 관계자는 데일리임팩트에 “지난해 총 영업이익은 약 16조원으로 역대 최대 수준인 17.8%의 연간 성장률을 기록하기도 했다”며 “특히, 전사적 차원의 비용효율성 개선 노력의 결실로 그룹 CIR도 역대 최저 수준인 약 41.0%를 기록했다”고 덧붙였다.

우선 지난해 KB금융의 순이자이익은 전년대비 5.4%(6264억원) 증가한 12조 1417억원을 기록했다. 은행 원화대출금이 기업대출을 중심으로 전년말 대비 4.0% 성장하며 안정적인 수익기반을 확보한 가운데, 전년도 금리상승에 따른 대출자산 리프라이싱(Repricing) 효과가 반영되며 순이자마진(NIM)이 개선됐다.

실제로 지난해 연간 NIM은 그룹과 은행이 각각 2.08%, 1.83%로 연간 각각 12bp, 10bp 개선돼며 이자이익 확대를 견인했다. 이는 기준금리 인상 영향으로 대출자산 리프라이싱이 꾸준히 진행됨과 동시에 수익성 중심의 여신 포트폴리오 관리와 운용자산 수익률 제고를 위해 노력한 결과라는게 KB금융측의 설명이다.

또 지난해 4분기 신용손실충당금전입액은 1조 3782억원으로 전분기 대비 9296억원 증가했다. 선제적인 리스크관리의 일환으로 보수적인 미래경기전망을 반영해 약 510억원의 추가충당금을 적립한데 이어, 부동산PF/해외상업용 부동산 등 중점관리 섹터에 대해 약 7540억원 규모의 충당금을 선제적으로 적립했다.

한편, 지난해 말 기준 그룹의 고정이하여신(NPL) 비율은 0.57%, NPL Coverage Ratio는 174.5% 수준을 보였다. 또 지난해 그룹 BIS자기자본비율은 16.71%, 보통주자본비율(CET1비율)은 13.58%를 기록하며 견고한 수준의 자본적정성을 유지했다.

다만, 4분기 당기순이익은 2615억원으로 전분기 대비 크게 감소했다. 이는 그룹 희망 퇴직과 은행 민생금융지원 관련 참여은행 중 최대 금액 지원, 부동산 PF 등에 대한 보수적인 손실율을 반영한 대손충당금 등 일회성비용과 계절적 요인에 따른 것으로 해석된다.

KB금융 관계자는 “이러한 요인을 제외한 경상 순이익은 약 1.3조원 수준으로 불확실한 경영상황에서도 견조한 펀더멘털과 이익 체력을 유지한 것으로 보인다”라고 설명했다.

한편, 주요 계열사별로 살펴보면 KB국민은행은 지난해 연간 당기순익은 3조2615억원을 기록하며 전년 대비 8.9%(2655억원) 개선된 흐름을 보였다.

지난해 말 기준 원화대출금이 342조원으로 전년말 대비 4% 증가했는데 전년 말 대비 30.1%나 급증한 대기업 여신 이에 따른 기업여신의 견고한 성장세(+7.7%)의 영향으로 해석됐다.

KB증권의 지난해 당기순이익은 WM금융상품 판매 증가로 인한 수익증가 등의 영향으로 전년 대비 전년 대비 107.5%(2018억원) 성장한 3896억원을 기록했다.

이밖에 보험계열사인 KB손해보험은 전년(5572억원) 대비 35.1% 성장한 7529억원, KB라이프는 같은 기간 88.7% 증가한 2562억원의 당기순익을 거뒀다. 마자막으로 KB카드는 시장금리 상승에 따른 조달비용 증가와 연체율 상승 등 건전성 악화로 인한 충당금 전입액 증가의 여파로 전년 동기 대비 7.3% 감소한 3511억원의 당기순익을 기록했다.

한편, KB금융은 올해 기 지급된 배당금(1530원을) 포함, 전년도(2950원) 대비 약 4% 증가한 3060원의 주당배당금을 주주들에게 지급할 계획이다. 이에 더해 약 3200억원 규모의 자사주 매입·소각을 통한 주주가치 제고에 나서는 등, 실질적인 기업가치 제고 노력도 지속할 방침이다.

관련기사

- KB금융, 2024년 상반기 ‘KB스타터스’ 모집 실시

- 4대 금융지주, 충남 서천 화재 복구 위한 '금융지원' 나섰다

- KB증권 2024 경영전략 워크숍...고객중심·윤리경영 강조

- KB금융, 2년 연속 ‘지속가능한 글로벌 100대 기업’ 선정

- KB국민은행, '은행권 최대 규모' 3721억원 민생금융 지원

- ELS에 PF‧상생까지...'리딩뱅크' KB국민銀 영향은

- 이재근 KB국민은행장 "대전환이 필요한 시기, 타이밍 놓쳐선 안돼"

- KB금융, 조직개편...부회장직 폐지-상생금융 강화

- 승자 바뀐 리딩뱅크戰, 올해 승부도 ‘점입가경’

- KB국민銀, 3000억원 규모 블라인드펀드 대상 펀드파이낸싱 주선

- 금융지주, 비이자이익 개선…“올해도 웃을까?”

- KB국민은행, '환율우대 100% 이벤트' 통해 환전수수료 면제

- KB국민銀, 소상공인·자영업자 대상 ‘우리가게 매출순위·신용도’ 오픈

- KB금융, MWC2024에서 '차세대 디지털 신기술 확보' 나선다

- KB증권, '페이북'에 금융투자 제휴 서비스 오픈

- KB금융, 서울과기대서 ‘든든한 아침밥' 행사 개최